Nueva Ley enrumba el mercado de valores de República Dominicana

El mercado de valores de República Dominicana experimenta cambios desde el 19 de diciembre de 2017, cuando se promulgó la Ley 249-17 para regir sus operaciones, en sustitución de la legislación número 19-00, del 8 de mayo de 2000.

La nueva ley busca regular, supervisar, desarrollar y promover un mercado de valores ordenado, eficiente y transparente, con la finalidad de proteger los derechos e intereses del público inversionista. Al mismo tiempo, fomenta la sana competencia y ha permitido que más emisores de valores de entidades del sector público o privado ingresen al mercado.

A mayo de 2017 los montos en pesos dominicanos y en dólares estadounidenses totalizaron unos RD$46,631.3 millones y US$457,324, según las estadísticas de la Superintendencia del Mercado de Valores (SIMV).

El vicedecano de la Facultad de Ciencias Económicas y Sociales de la Universidad Autónoma de Santo Domingo (UASD), Antonio Ciriaco Cruz, asegura que la aplicación de la Ley 249-17 ha provocado cambios en las emisiones de renta fija. Entiende que ahora ese mercado está más regulado y transparente.

“La nueva ley exige a las empresas ser más transparentes con el inversionista y el público, lo que genera confianza a las empresas al momento de participar en las emisiones de valores”, dice.

“La nueva ley exige a las empresas ser más transparentes con el inversionista y el público, lo que genera confianza a las empresas al momento de participar en las emisiones de valores”, dice.

Mientras, Susi Gatón, presidenta de la Asociación Dominicana de Constructores y Promotores de Viviendas (Acoprovi), asegura que la nueva ley le da acceso a las micro, pequeñas y medianas empresas de la construcción a una mayor cuota de participación en el mercado de valores.

“Con el tema de las mipymes, la inversión en un proyecto de alquiler es muy alta, pero el tema de los alquileres llama la atención de los inversionistas, pero las mipymes tienen pocos recursos y eso dificulta su entrada al mercado de valores”, dice.

Manifiesta que actualmente en el país existen constructoras que podrían emitir acciones en el mercado de valores, pero que para que eso pueda suceder hace falta un aumento en la inversión en el sector construcción.

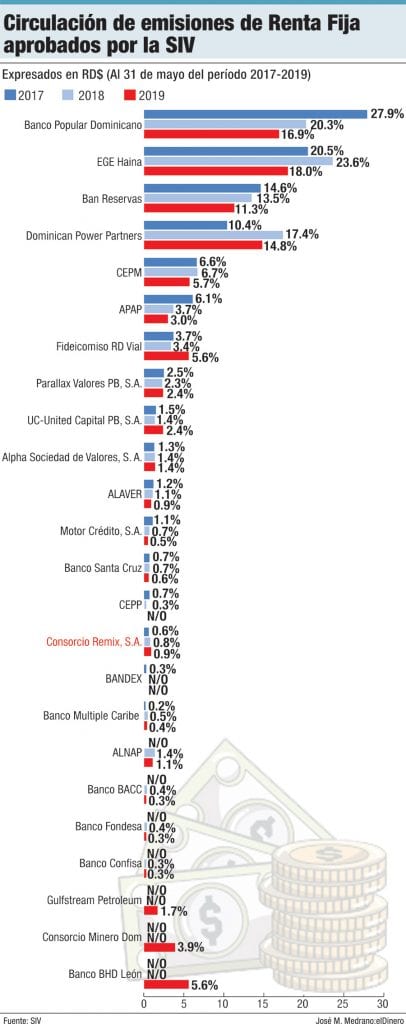

Del total de las emisiones realizadas por 17 empresas a mayo de 2017, el Banco Popular ocupa el primer lugar del top 5 de las entidades que representaron la mayoría de las emisiones de valores, con un 27.9%, la Empresa Generadora de Electricidad Haina (EGE Haina) emitió el 20.5%; BanReservas el 14.6%, Dominican Power Partners el 10.4% y el Consorcio Energético Punta Cana-Macao (CEPM) el 6.6%.

A mayo de 2018 el número de empresas que realizó emisiones de valores registró un aumento, al pasar de 17 a 20. Con esas tres nuevas entidades se produjo una variación relativa en la distribución de la participación.

El monto total de las emisiones registró un aumento absoluto de RD$624.7 millones, al pasar de RD$46,631.3 millones en 2017 a RD$47,256.0 millones en 2018, lo cual refleja un crecimiento relativo de un 1.33%. Además de un incremento neto de US$81,196, al pasar de US$457,324 a US$538,520 durante ese período, según la SIMV.

El año pasado EGE Haina pasó a ocupar el primer lugar del monto total de las emisiones con el 23.6%, seguida por el Banco Popular con el 20.3%; Dominican Power Partners obtuvo al tercer lugar con un 17.4%, BanReservas se encuentra en la cuarta posición con el 13.5% y el CEPM tenía un 6.7%.

Durante el período enero-mayo 2019 el total del monto de las emisiones ascendió a RD$63,168.7 millones (unos RD$15,912.7 millones más que en 2018), en cambio, el monto en dólares registró una disminución absoluta de US$30,333, al pasar de US$538,520 el pasado año a US$508,187 (un 5.63%), según los datos de la SIMV.

En este período aumentó a 22 el número de empresas que realizaron las emisiones de valores de renta fija. EGE Haina continuó liderando el top 5 con el 18% del total las emisiones, seguida por el Banco Popular con un 16.9%; Dominican Power Partners se mantuvo en el tercer lugar con un 14.8%, el cuarto lugar lo ocupó BanReservas con el 11.3% y el CEPM con un 5.7%.

Emisiones

El economista Víctor Féliz explica que la variación de la emisión de renta fija no se puede evaluar por el número de agentes o puntos de bolsa, debido a que un cambio en la configuración de participación en mercado provoca que un puesto de bolsa disminuya o aumente de un año a otro.

“Entonces, si el mercado tiene un cien por ciento y hay cinco participantes y se añaden dos más, puede que el por ciento de unos de los participantes disminuya, pero el del mercado total sigue creciendo, ya que cada vez hay nuevos agentes”, puntualiza.

Señala que las emisiones de valores de renta fija son importantes debido a que en la medida que hayan más inversiones habrán más alternativas para los inversionistas.

Expresó que su mayor preocupación en cuanto al mercado de valores radica en que se les debe dar mayores oportunidades a los inversionistas para que produzcan rentabilidad con sus recursos, porque es lo que hace que el país crezca.

“Cuando los recursos que tú tienes los puedes invertir y te generan una rentabilidad adecuada y los niveles de riesgo son apropiados para tu perfil de inversionista, querrás invertir. Si logramos eso y las personas crecen de manera individual en términos de rentabilidad y de capital, también la economía de país crecerá”, dice.

Afirma que en la medida que hayan más instrumentos, habrán más opciones para las personas invertir. “No solo vamos a tener los bonos del Ministerio de Hacienda, y el Banco Central, sino que habrán otros actores”.

Resalta que hay muchas empresas invirtiendo y emitiendo en valores de renta fija, lo cual da mayor flexibilidad, pero entiende que se debe hacer un trabajo de educación bursátil para que las personas conozcan los beneficios de invertir en este mercado.

Impacto de la ley

Los economistas Antonio Ciriaco Cruz y Víctor Féliz coinciden en que el proceso de expansión de la economía de República Dominicana, el crecimiento de las empresas y la globalización, hicieron que la ley del mercado de valores de 2000 se convirtiera en obsoleta, ya que solo transaba instrumentos de renta fija a pequeña escala.

“La Ley 249-17 del mercado de valores, la cual se adecúa más al comportamiento y la dinámica de la economía, es una ley que trae mayor nivel de transparencia al mercado de valores, además, pasa a ser un mercado mucho más profundo para la transacción de nuevos instrumentos”, afirma Ciriaco Cruz. Explica que con la implementación de la nueva ley, la Superintendencia del Mercado de Valores se va internacionalizar, debido a su incorporación a la Organización Internacional de Comisiones de Valores (OICV), que agrupa al 95% de las Superintendencias de Valores del mundo, exige a la institución y al mercado ser más transparentes.

En ese sentido, Féliz resalta que la nueva ley ha traído un gran impulso al mercado de valores en el área institucional, ya que se ajusta a las buenas prácticas de los organismos internacionales, lo cual otorga nuevas funciones a la SIMV que traerán muchos beneficios a ese mercado.

“Ese marco regulatorio provocará un gran impacto en uno de los problemas que ha tenido el mercado de valores dominicana, y es que todavía el público no confía mucho en este mercado, y eso ha sido producido por el desconocimiento, como la gente no conoce cómo se transa en un mercado de valores todavía le tienen mucho temor”, enfatiza Víctor Féliz.

En ese orden, el vicedecano de Economía de la UASD identifica como una debilidad, el hecho de que el país carezca de una educación bursátil por parte de la institución reguladora.

“Se necesita que las personas que pueden realizar pequeñas inversiones sepan de los beneficios de ese mecanismo de financiamiento, que se usa en todos los países”, afirma.

Ambos economistas entienden que la Ley 249-17 contiene nuevos instrumentos que permitirán que las micro, pequeñas y medianas empresas (mipymes) y las empresas cuya estructura legal sea de responsabilidad limitada, tengan acceso a ese mercado y a los productos que se transan.

“Esas instituciones podrán emitir deudas que se puedan transar en ese mercado, lo cual le abre una posibilidad inmensa a las mipymes que están formalizadas para tener un financiamiento mucho más barato que en el mercado tradicional, porque el acceso al financiamiento ha representado un gran problema”, dice Ciriaco Cruz.

Rica inició el camino

El “Fideicomiso de Oferta Pública de Valores Accionario Rica 03 – FU”, de la Pasteurizadora Rica ha sido ponderado como un hecho trascendente en el mercado de valores de República Dominicana. El fideicomiso, gestionado por Fiduciaria Universal, se propone emitir un monto de hasta RD$8,000 millones.

Ciriaco Cruz señala que la aprobación del primer fideicomiso de oferta pública de valores en renta variable establece “un antes y un después” para el mercado de valores de República Dominicana. “Un mercado con 20 años, y todavía no se había emitido el primer instrumento de renta variable, lo cual es fruto de la incorporación de la nueva ley”, puntualiza.

Mientras, Víctor Féliz asegura que ese fideicomiso ha provocado un cambio trascendental, ya que abre las puertas a las empresas dominicanas para que puedan entrar al mercado de instrumentos variables.

“Eso ha sido una limitante, porque hasta ahora nuestro mercado solo ha ido transando instrumentos de renta fija, con excepción de los fondos de inversión. Pero este fideicomiso de valores emitido por Rica de hasta un 40%, abre la perspectiva de que cualquiera de nosotros pueda comprar acciones en esa empresa a través del fideicomiso”, dice.

Resalta que las personas que compren acciones en la Pasteurizadora Rica recibirán beneficios a través de los dividendos que produzca el grupo.

“Es decir, si el fideicomiso tiene las acciones de empresa y se producen dividendos, todos los inversionistas en proporción a su participación accionaria en ese fideicomiso, van a recibir dividendos”, afirma Féliz.